Le calcul de la rentabilité d'un client en banque

Le calcul de la rentabilité d’un client en banque

Les banques ont besoin connaitre la rentabilité de leurs clients afin de vérifier que les frais facturés couvrent bien les frais engagés pour le client qu’ils soient directs ou indirects.

La rentabilité du client se calcule selon une logique simple :

Rentabilité client = Revenus générés – Coûts liés au client

Traditionnellement les banques se rémunèrent en percevant de façon forfaitaire la COMMISSION DE MOUVEMENTS.

La commission de mouvement est exclusivement appliquée aux comptes des entreprises et des professionnels. Elle est calculée forfaitairement sur l’ensemble des opérations débitrices du compte – à l’exception des mouvements exonérés comme la perception de l’échéance d’un crédit ou les mouvements entre les comptes d’une même entreprise.

Le taux de base de la commission de mouvements est généralement de 1/8 pour mille mais il peut être négocié par la clientèle.

La question qui se pose est de savoir si cette commission de mouvements forfaitaire couvre effectivement les charges que la banque doit engager pour les services rendus à son client.

Par ailleurs des entreprises importantes demandent à ne pas payer le forfait de commission de mouvements mais une facturation à l’acte : un tarif pour un versement, un tarif pour une remise de chèque, un tarif pour un virement étranger, un tarif pour un encaissement d’effets…

1 Le besoin de connaitre le coût de revient d’un produit ou d’un service rendu.

On commence par calculer le PNB spécifique du client :

Un commercial a donc besoin de connaitre la marge dégagée quand il négocie les conditions de banque avec un client. Jusqu’où peut-il aller, c’est-à-dire jusqu’où la banque qui l’emploi va-t-elle gagner de l’argent ?

a) Revenus d’intérêts

-

Intérêts sur crédits (immobilier, consommation, professionnel…)

-

Marges sur découverts et facilités de caisse

👉 Intérêts perçus – coût de refinancement

b) Commissions

-

Perception de Frais de tenue de compte

-

Commissions sur cartes bancaires

-

Frais sur opérations (virements, prélèvements, chèques)

-

Commissions d’arrêtés de comptes : commission de mouvements, commission de plus fort découvert, commission de dépassement, commission de gestion.

-

Frais d’incidents (agios, rejets, etc.)

c) Autres revenus

-

Marges sur change

-

Produits financiers

-

Rétrocessions (assurances, placements)

📌 PNB client = Intérêts + Commissions + Autres produits

2️⃣ On calcule les coûts correspondant aux consommations du client

a) Coûts directs

-

Coût des moyens de paiement (carte, chéquiers)

-

Coût des opérations (virements, encaissements)

-

Coût du risque (provisions pour impayés)

-

Coût des avantages commerciaux (gratuités, remises)

b) Coûts indirects (affectés par clé de répartition)

-

Temps du conseiller (rendez-vous, gestion)

-

Coûts informatiques

-

Coûts d’agence (locaux, personnel)

-

Marketing et relation client

📌 Les banques utilisent souvent une méthode ABC (Activity Based Costing) pour répartir ces coûts.

3️⃣ Calcul final

Rentabilité du client : PNB – coûts totaux du client en francs

| Éléments | Montant annuel |

|---|---|

| Revenus d’intérêts | 850 000 |

| Commissions perçues | 320 000 |

| PNB du client | 1 170 000 |

| Coûts directs | 420 000 |

| Coûts indirects | 380 000 |

| Coûts totaux | 800 000 |

| Rentabilité client | +370 000 |

2 La connaissance du coût de revient est dans les banques :

Dans la banque la connaissance de la rentabilité client est extrêmement complexe car le client utilise bon nombre de produits et services imbriqués les uns dans les autres comme le compte courant, l’utilisation du chèque, les virements…

De plus le client possède souvent plusieurs comptes et contrats. Il faut au minimum pouvoir l’identifier avec tout son équipement d’où la création du compte regroupeur ou de l’identifiant client.

Pour certains produits et services il n’y a aucun problème pour le calcul du coût. (Opérations de change manuel…)

Par contre d’autres produits et services sont imbriqués comme la vente d’un crédit qui entraine une opération de retrait ou l’émission de chèque de banque ou encore l’ouverture d’un compte courant.

3 Le besoin d’un code opération et d’une nomenclature des opérations.

On ne peut pas connaitre le coût des services et produits consommés par le client si on ne sait pas identifier les opérations.

Pour identifier les opérations, il faut donner une référence à chaque type d’opérations. Un code opération spécifique est alors véhiculé sur le mouvement relatant l’opération. (Par exemple code opération 400 pour le retrait, 250 pour la remise de chèques sur place, 130 pour un prélèvement sur le compte, 455 pour un ordre d’achat en bourse…)

Tous les codes opérations correspondent alors à une opération spécifique que peut faire le client.

Il est alors aisé de dresser une nomenclature des opérations possibles dans l’établissement.

Il faut alors disposer d’une table de références de chaque produit ou service que l’on renseigne des couts de revient d’une opération.

4 La comptabilité analytique permet de calculer le coût de chacune des opérations figurant à la nomenclature

Les coûts des opérations sont connus par les traitement de la comptabilité analytique.

Le problème en comptabilité analytique va consister à savoir imputer les coûts à un seul produit alors qu’elle ne dispose pas d’informations pour les produits imbriqués.

La comptabilité analytique procède à une analyse des frais généraux de l’ensemble de la banque ou de l’établissement de microfinance prenant en compte à la fois les frais administratifs et commerciaux de mise en place des prestations et les frais de gestion et de suivi des différents dossiers.

La comptabilité analytique commence par imputer directement certains frais à des codes opérations quand cela est évident. Par contre la comptabilité analytique utilise des clés de répartition pour affecter correctement les frais généraux dits indirects vers les codes opérations.

5 Le cout des opérations pour un client

Pour savoir ce que coûtent les opérations faites par le client, on retient le calcul du nombre d’opérations de chaque type (identification par un code opération) que multiplie le coût de l’opération.

Quand un client dispose de plusieurs comptes, il faut bien sûr regrouper toutes les opérations faites par le client.

C’est ici le rôle de l’identifiant client (où dans certains établissements le compte principal) qui regroupe toutes les opérations du client comme s’il s’agissait d’un compte unique.

6 Complément : Le calcul du float

Le float est égal à la différence entre les dates de valeurs imputées aux comptes des clients et la date à laquelle la banque a pu disposer des fonds.

Il y a des dates de valeur bien identifiées telles que J + 3 pour les remises de chèques alors qu’en moyenne la banque met 1,25 jour pour obtenir le recouvrement soit sur ses propres caisses soit via les correspondants.

Il faut faire très attention au fait que les clients important négocient l’application des dates de valeur de telle manière à ce que le float pour la banque soit égal à zéro.

Le float n’a de sens que s’il permet une facturation c’est-à-dire si le client est débiteur sur son compte courant.

7 Le calcul du solde moyen de la période

Pour déterminer la rentabilité client, il faut être en mesure de calculer le solde moyen du compte du client.

En général on fait le calcul en utilisant le Taux de Cession Interne (TCI) mais on peut aussi utiliser le taux de refinancement du marché si le compte est débiteur ou le taux moyen de rémunération des dépôts quand le compte est créditeur.

Si le client dispose de plusieurs comptes à vue, on réunit tous les soldes de ses comptes sur un compte unique en faisant l’addition algébrique des soldes.

8 Le calcul des commissions perçues dans la période

Le calcul de la rentabilité client exige qu’on aille à l’aide de l’identifiant client rechercher toutes les commissions perçues auprès des clients ainsi que l’arrêté de compte de la période.

Commissions de retraits caisse

Commissions sur incidents de paiement

Commissions monétiques

Commissions de crédit

Commissions financières

Commissions de mouvement…

Pour plus de précisions :

L’école de la microfinance propose une formation contrôle de gestion en banque, coût et rentabilité des services et produits bancaires.

Apprendre à préparer le budget d’un établissement bancaire

Le budget d’une banque est un document de planification financière qui regroupe l’ensemble des prévisions de produits et de charges sur une période de une année.

Le budget de la banque constitue un outil stratégique essentiel pour piloter l’activité, fixer des objectifs et garantir la rentabilité de l’établissement bancaire.

Pourquoi une procédure budgétaire dans une banque ?

La pérennité d’une banque et son développement dépend de son aptitude à anticiper l’avenir.

Pour maitriser les évolutions il faut :

- Prévoir les événements et non les subir

- Se doter d’une ligne d’action

- Passer d’un système où les résultats sont constatés à un système où les résultats sont programmés.

Le budget constitue l’instrument de prévision et de contrôle des résultats.

- Il est nécessaire de classer les charges similaires par grandes catégories;

- Recherche des coûts qui peuvent être classés sous ces dépenses;

- Faire des hypothèses de dépenses pour le programme;

- Etre attentif pour identifier les sources de recettes;

L’examen des informations disponibles

Toutes les estimations budgétaires trouvent leur origine dans quatre examens essentiels :

1 La projection des périodes précédentes. La comptabilité est la source d’informations majeure puisqu’elle fournit les indications sur le réalisé et les historiques.

2 Les conséquences qui résultent des stratégies de la banque et qui auront un impact significatif.

3 La conjoncture et les hypothèses.

4 L’analyse des écarts entre les prévisions budgétaires de l’année passée et le réalisé.

Le cadre budgétaire

On commence par établir une première projection désignée « le pré budget » en fonction des hypothèses envisagées (vers le mois d’aout)

Puis c’est le lancement de la procédure budgétaire dans l’ensemble de l’établissement. Cela commence par une lettre de cadrage qui rappelle les contraintes qui pèsent sur l’ établissement, les opportunités, les hypothèses pour l’année à venir.

| Budget d’exploitation | Recense les produits et charges liés à l’activité courante

|

| Budget d’investissement | Prévision des dépenses d’équipement, informatique, immobilier

|

| Budget de trésorerie | Planification des flux de liquidités, suivi des décaissements/encaissements

|

La préparation des budgets d’exploitation

Chapitre du PNI prévisionnel

Quels seront les volumes des crédits et les besoins de refinancement, les prévisions d’activités en particulier au niveau des ventes de crédit

A quel taux vendront nous ?

Aurons-nous de nouveaux produits ?

Quel sera le coût de rémunération de l’épargne ?

Chapitre des commissions

– Combien vont rapporter les commissions existantes

– Estimation des nouvelles commissions

Chapitre des frais de fonctionnement

– Les salaires prévisionnels et les charges sociales : les prévisions d’augmentation ou de réduction d’effectifs.

– Les frais généraux qui doivent être détaillés au niveau des grandes rubriques, les prévisions de frais généraux, incluant les prévisions d’augmentation de certains d’entre eux.

– Les impôts et taxes tels qu’ils sont envisagés pour l’année à venir.

– Les dotations aux amortissements

Chapitre du coût du risque

- L’évolution de la conjoncture économique : Incorporer les scénarios macroéconomiques (croissance, taux d’intérêt, taux de chômage, secteurs en difficulté)

- Nos risques spécifiques par rapport à nos concours en tenant compte de nos taux de défaut et taux de recouvrement des dernières années

- Le calcul du coût du risque prévisionnel se fait par nature de crédit en fonction de l’historique des défaillances et des risques probables pour l’année à venir.

- Le risque opérationnel résultant des fraudes, erreurs, pannes, litiges. Le coût du risque opérationnel se calcule selon les approches réglementaires (Bâle 2 et Bâle 3) ainsi qu’avec les méthodes internes de la banque.

Chapitre des investissements

- Les investissements informatiques

- La création d’agences nouvelles

- La stratégie d’investissements de la banque

- Les autres investissements

Chapitre du financement

- Quels emprunts, quand les lancer avec estimation des taux

- Les accords de financement obtenus et les échéances des remboursements des prêts en cours.

La période des arbitrages commence par la consolidation des budgets .

S’il apparait des anomalies lors de ce travail préparatoire, on recommence en faisant varier l’une des variables.

Le processus est ainsi itératif, jusqu’à l’obtention des résultats voulus.

Le suivi budgétaire

Chaque mois ou chaque trimestre, selon la périodicité souhaitée par la banque, le contrôleur de gestion analyse l’exécution du budget et détermine des écarts par rapport aux prévisions.

Parallèlement, il effectue le reporting sous la forme de rapports trimestriels sur l’exécution du budget en indiquant les principales constatations et en formulant des recommandations.

Tous les trimestres, les valeurs réellement constatées sont comparées avec les prévisions budgétaires.

Les écarts sont analysés avec les responsables des centres budgétaires afin de rechercher leur cause, les éventuelles responsabilités, les moyens à envisager pour se rapprocher des objectifs initiaux.

L’école de la microfinance propose des formations spécifiques pour les contrôleurs de gestion des banques http://www.ecole-de-la-microfinance.com

A PROPOS DE L’ECOLE DE LA MICROFINANCE

Le pilotage de l’activité bancaire

La banque est une entreprise. Comme toutes les entreprises, pour vivre et se développer, elle doit gagner de l’argent.

Le pilotage de l’activité bancaire désigne l’ensemble des processus, outils et méthodes permettant à une banque de mesurer, analyser, orienter et contrôler ses performances, ses risques et ses ressources, afin d’atteindre ses objectifs stratégiques tout en respectant la réglementation.

Selon M .Michel PEBEREAU ancien dirigeant de la BNP , « plus que dans les autres secteurs économiques, la rentabilité est la condition de développement d’une banque. »

Le contrôle de gestion est chargé d’assurer l’efficacité du pilotage économique de la banque par la mise en place d’un système d’information de gestion.

Le pilotage bancaire consiste à assurer la gestion optimale des activités financières, commerciales et opérationnelles d’une banque, en s’appuyant sur des indicateurs de performance et des tableaux de bord.

Il vise à garantir :

-

La rentabilité des activités (marges, coûts, productivité)

-

La maîtrise du cout du risque (crédit, marché, liquidité, conformité)

-

Le respect des exigences réglementaires (Bâle III, exigence de capitaux, ratios de liquidité, effet de levier etc.)

-

La croissance durable conforme à la stratégie de la banque

La fonction « Contrôle de gestion » dans la banque

Le contrôle de gestion a une mission essentielle d’appui à la recherche de la performance économique.

Les fonctions à assurer par le contrôle de gestion sont d’assurer un suivi de la performance de l’établissement, de mettre au point les procédures budgétaires et de présenter périodiquement un reporting. (Tableau de bord)

La mesure des performances bancaires s’effectue globalement à partir des chiffres de la comptabilité générale mais aussi selon 3 axes de rentabilité : les résultats des agences, les résultats par produits et la rentabilité d’un client.

Les missions du contrôle de gestion en banque

Les missions du contrôle de gestion en banque :

- Production d’états financiers, prévisions et analyses de performance, suivi des revenus, pilotage des coûts et des ressources rares (capital, liquidité, bilan). Organiser l’information dans la banque : La banque, doit disposer d’un système capable de produire des informations, et de les analyser et de cerner les grandes tendances.

- Réalisation d’analyses visant à répondre au besoin de pilotage du Groupe.

- Mesurer la rentabilité globale et la rentabilité de chaque agence et centre de responsabilité..

- S’assurer de la compétitivité des coûts des activités réalisées au siège.

- Planification et animation du cycle budgétaire. Mettre en place une gestion prévisionnelle (budget, planification), un suivi du coût du risque et des résultats (analyse des résultats, tableaux de bord, suivi d’indicateurs).

Le suivi des résultats périodiques

La mesure des performances bancaires se fait via l’établissement périodique d’un compte de résultat.

Pour pouvoir réagir très rapidement aux changements de conjoncture ou à des problèmes commerciaux, la banque doit disposer de résultats soit tous les mois soit tous les trimestres.

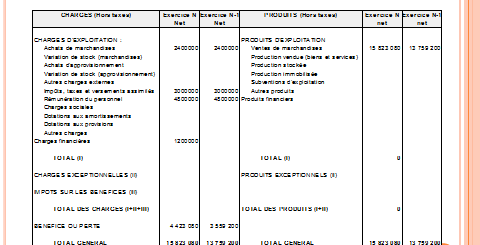

On trouvera ci-dessous pour exemple la présentation d’un compte de résultat d’une banque d’Afrique Centrale.

| Résultats au 31 Mai 2025 (K FCFA) | 05 mois 2024 | 05 mois 2025 | Variation en K CFA |

Variation en % |

| Produit Net d’Intmédiation | 171,8 | 194,5 | 22,7 | 13,2% |

| Commissions | 148,5 | 149,2 | 0,7 | 0,5% |

| Dividendes et Autres éléments du PNB | 4,2 | 1,0 | -3,2 | -77,1% |

| Produit Net Bancaire | 324,5 | 344,6 | 20,1 | 6,2% |

| Frais de fonctionnement | -241,6 | -237,6 | 4,0 | -1,7% |

| Résultat Brut d’Exploitation | 82,9 | 107,0 | 24,1 | 29,1% |

| Coût du Risque | -73,8 | -40,5 | 33,3 | -45,2% |

| Résultat d’Exploitation | 9,1 | 66,6 | 57,5 | |

| Gains ou pertes sur actifs immobilisés | 0,4 | 0,2 | -0,2 | -55,7% |

| Résultat Ordinaire avant Impôt | 9,5 | 66,7 | 57,2 | |

| – Résultat exceptionnel | 0,0 | 0,0 | 0,0 | |

| – Impôt sur les bénéfices | -5,3 | -29,4 | -24,1 | |

| FRBG et provisions réglementées | -4,2 | -0,4 | 3,8 | -91,3% |

| RÉSULTAT NET SOCIAL | 0,1 | 37,0 | 36,9 |

Le suivi de la rentabilité par produit, du coût de la rémunération de l’épargne

La banque a besoin de parfaitement connaitre la rentabilité par produit : C’est ainsi qu’elle pourra proposer à sa clientèle des produits qui sont rentables pour elle.

La connaissance de la rentabilité de chaque produit permet ainsi de définir les actions commerciales en fonction de la création de valeur.

Les produits d’épargne

- Le coût de l’épargne : Les produits d’épargne peuvent avoir des coûts très constants d’une période sur l’autre ou à l’inverse subir des variations en particulier du fait des décisions prises pour attirer l’épargne. Quand par exemple il est décidé d’attirer les dépôts à terme avec une rémunération élevée, naturellement le taux moyen va augmenter, les nouveaux DAT se faisant à taux élevé tandis que progressivement les anciens DAT seront remboursés avec des taux moindres.

- Pour mesurer le taux moyen de rémunération, on divise simplement le solde du compte de charges (par exemple le compte de charges sur rémunérations de DAT) par les capitaux moyens des dépôts à terme. La cohérence est assurée par le fait que les comptes de charges et de produits ont été mis à zéro au premier janvier et que le cumul des charges se fera chaque mois jusqu’au 31 décembre. Ainsi à fin mai je prends le solde tel qu’il apparait en comptabilité au 31 mai et je divise ce montant par les capitaux moyens depuis le début de l’année c’est-à-dire du 1 janvier au 31 mai. Je compare alors le résultat du taux moyen à fin mai au calcul que j’avais fait dans les mêmes conditions à fin avril. Je fais également la comparaison du taux moyen avec la même période de l’année N-1

Le rendement des comptes à vue de la clientèle

Il s’agit de mesurer le rendement des comptes à vue de la clientèle en comparant ce que les comptes à vue ont rapporté et les soldes moyens débiteurs de ces comptes.

Les comptes courants de la clientèle rapportent des intérêts et des commissions. Ces intérêts et commissions sont perçus généralement trimestriellement mais parfois mensuellement chez certaines banques.

Les comptes de résultats sont crédités lors de la comptabilisation trimestrielle des arrêtés de comptes et sont débités des éventuelles rétrocessions consenties ;

Exemple : Si nous retenons un arrêté des comptes trimestriels nous prendrons les comptes suivants, les soldes des comptes étant obtenus après les journées supplémentaires du 30 juin.

| Compte de résultat (en millions FCFA) au 30/6/2025 | Agent économique Entreprises individuelles | Agent économique Sociétés |

| Intérêts Débiteurs | 691 | 1421 |

| COMMISSION D’IMMOBILISATION | 99 | 117 |

| COMMISSION DE DÉCOUVERT | 383 | 376 |

| COMMISSION DE DÉPASSEMENT | 52 | 139 |

| COMMISSION DE MOUVEMENTS HT | 289 | 587 |

| GESTION ET FRAIS DIVERS HT | 145 | 151 |

| Total Commissions HT. | 968 | 1370 |

Dans l’exemple, les capitaux moyens du 1 janvier 2025 au 30 juin 2025 ont été les suivants :

Agent économique entreprises individuelles 13 789 millions

Agent économique sociétés 27 587 millions

| Taux annuels moyens | Entreprises individuelles | Sociétés |

| Taux annualisé moyen d’Intérêts débiteurs | 10,0 % | 10,3 % |

| COMMISSION D’IMMOBILISATION | 1,4 % | 0,8 % |

| COMMISSION DE DÉCOUVERT | 5,3 % | 2,7 % |

| COMMISSION DE DÉPASSEMENT | 0,7 % | 1,0% |

| COMMISSION DE MOUVEMENTS HT | 4,2 % | 4,3 % |

| GESTION ET FRAIS DIVERS HT | 2,1 % | 1,0 % |

| Taux moyen des Commissions HT. | 14,0 % | 9,9 % |

| Taux moyen d’agios | 24,1 % | 20,2 %

|

Le suivi des commissions perçues

Le suivi des commissions effectivement perçues est systématiquement comparé au budget qui avait été établi pour vérifier si la banque est conforme à ses prévisions, si elle est en retard ou si elle est en avance.

| réalisé Mai 2025 | budget 2025 pour 5 mois | |||

| montant | variation | montant | variation | |

| PNI | ||||

| commissions monétiques | ||||

| commissions de crédit | ||||

| commissions cartes | ||||

| commissions de transfert d’argent | ||||

| commissions de change | ||||

| frais de tenue de compte | ||||

| TOTAL DES COMMISSIONS | ||||

A propos de l’école de la microfinance

Résultats d’une agence bancaire : Le calcul de la marge d’intermédiation

Pour faire un prêt à un client, une agence bancaire a besoin de disposer d’une ressource de même montant.

Définition de la marge d’intermédiation

La marge d’intermédiation d’une agence bancaire correspond à la différence entre les produits d’intérêts (ce que l’agence bancaire gagne grâce aux crédits accordés) et les charges d’intérêts (ce qu’elle verse pour rémunérer les ressources empruntées).

En formule simple :

Marge d’intermédiation=Produits d’intérêts−Charges d’intérêts

Pourquoi le calcul de la marge d’intermédiation est complexe ?

Le montant des crédits mis en place dans une agence ne peut jamais correspondre aux dépôts collectés par cette même agence.

Si l’agence a collecté plus de dépôts qu’elle n’a fait de prêts, elle pourra faire tous les crédits et revendre l’excèdent collecté au siège. Dans ce cas l’agence sera rémunérée par le siège pour le montant versé. Les intérêts qu’elle touchera seront des intérêts sur compte au siège.

Dans le cas inverse, si l’agence fait plus de prêts qu’elle ne collecte de fonds, l’agence sera obligée d’emprunter des fonds au siège et devra payer des intérêts sur compte au siège.

Ce qui est complexe c’est la détermination du TAUX DE CESSION INTERNE qui va permettre de payer des intérêts à l’agence ayant reçu des dépôts et de facturer des intérêts à l’agence ayant fait plus de crédits qu’elle ne dispose de dépôts.

Le principe des emprunts ou des prêts au siège

1 Si l’agence dispose des fonds du fait qu’elle a collecté de l’épargne, elle peut utiliser ces fonds pour mettre en place des crédits

2 Si l’agence n’a pas assez de fonds, elle devra emprunter. Le plus probable sera alors qu’elle emprunte au siège de la banque.

3 Dans certains cas l’agence peut avoir collecter plus de dépôts qu’elle ne parvient à mettre en place de crédits. Dans ce cas l’agence envoie les fonds au siège pour les réaffecter dans une autre agence qui manque de dépôts.

Le calcul de la marge d’intermédiation bancaire (PNI)

Quand la banque prête 1 000 000 FCFA sur une durée de 1 an, l’argent prêté n’est pas sa propriété. Elle utilise soit les dépôts de la clientèle si elle est autorisée à collecter l’épargne, soit des fonds empruntés.

Dans notre exemple, pour simplifier, nous utilisons ici les taux proportionnels (par opposition au taux actuariel qui correspondrait mieux à la réalité)

Si le prêt est fait à 3 % mensuel (le taux proportionnel est de 3% * 12 mois = 36 %) le prêt va lui rapporter 360 000 FCFA.

Dans le même temps elle doit rémunérer les déposants qui ont permis de disposer de 1 000 000 FCFA. En les rémunérant au taux de 5 % l’an cela lui coûte 50 000 FCFA

Le résultat de cette opération est donc de 310 000 FCFA. C’est ce qu’on appelle la « marge d’intermédiation » appelée également Produit Net d’Intérêts (PNI).

Les crédits rapportent des intérêts à l’agence, les dépôts de la clientèle coutent à l’agence

Seuls les crédits rapportent directement de l’argent à une agence bancaire via la perception d’intérêts et de commissions.

Le problème des agences qui collectent beaucoup de dépôts et qui mettent en place peu de crédits, c’est qu’elles perdent de l’argent.

Il faut trouver un système interne à la banque pour rémunérer les agences ayant beaucoup de dépôts et parallèlement facturer des intérêts aux agences faisant des crédits.

Les taux de cession interne (TCI)

Les banques mettent en place un outil de calcul désigné Taux de cession interne (TCI).

La trésorerie centrale de la banque joue le rôle de centrale d’achat des ressources et de refinancement des prêts pour ces agences.

Les agences acquièrent de la trésorerie du siège si elles ont des besoins de ressources ou dans le cas inverse, elles vendent leurs excédents au siège.

Quand les agences sont vendeuses elle reçoivent un intérêt qui est calculé à un taux équilibré désigné le taux de trésorerie interne (TCI).

Les taux de cession interne (TCI) sont les taux d’intérêts auxquels les agences placent leurs ressources au siège. Les agences ayant plus d’emplois que de dépôts financent leurs emplois auprès du siège, en payant cette ressource au TCI comme si le siège était leur banque

Ainsi les TCI permettent aux agences de calculer la marge réelle dégagée lors de la mise en place d’un crédit et permet aussi de connaitre le résultat dégagé sur les opérations d’épargne.

Le calcul du TCI est délicat :

le taux retenu doit être suffisant pour que les agences ayant des créditeurs aient une rémunération suffisante et pas trop élevés pour que les agences ayant beaucoup de crédit puissent acheter et maintenir leur marge. Ils peuvent dans certains établissements refléter les prix de marché, c’est-à-dire les taux que l’agence devrait payer si, au lieu de s’adresser à l’unité interne en charge de la gestion de bilan, elle devait s’adosser directement sur les marchés.

Le choix d’un système de taux de cession interne a une influence notable sur le PNB des centres de profit et sur la perception de leur rentabilité.

Les TCI sont établis selon une méthodologie identique sur les crédits et sur les dépôts et sont référencés par rapport à des taux de marché en fonction de la maturité des opérations. (Confer l’ALM Assets and Liabilities Management).

PNI : Les intérêts sur compte au siège

Une agence ne parvient jamais à équilibrer totalement ses emplois et ses ressources.

S’il y a plus de ressources que d’emplois, la trésorerie disponible repart au siège. Son compte de liaison est créditeur (vu du siège)

Dans le cas inverse, l’agence doit s’approvisionner auprès du siège. Le siège finance ainsi l’activité de l’agence. Le compte de liaison est débiteur (vu du siège)

Un exemple de calcul des intérêts sur compte au siège

En fin de trimestre la banque procède à une opération désignée l’arrêté des comptes. Il s’agit d’un traitement informatique de calcul des intérêts.

Ce traitement se fait pour les comptes de la clientèle mais aussi pour le compte de liaison agence siège.

La chaine de traitement informatique utilise la méthode hambourgeoise pour faire le calcul des nombres.

| Date de valeur | Compte siège Position de l’agence | Nombre de jours | Nombres Créditeurs | Nombres Débiteurs | |

| 01-oct | 241230 | 1 | 2 412,30 | ||

| 02-oct | -61600235 | 2 | -1 232 004,70 | ||

| 04-oct | 456709 | 5 | 22 835,45 | ||

| 09-oct | 786500 | 3 | 23 595,00 | ||

| 12-oct | -3676598 | 2 | -73 531,96 | ||

| 14-oct | -4564000 | 1 | -45 640,00 | ||

| 15-oct | -3522600 | 8 | -281 808,00 | ||

| 23-oct | -1232980 | 5 | -61 649,00 | ||

| 28-oct | -8569870 | 2 | -171 397,40 | ||

| 30-oct | 3287965 | 1 | 32 879,65 | ||

| Totaux | 30 | 81 722,40 | -1 866 031,06 | ||

La chaine de traitement calcule alors les intérêts à recevoir et les intérêts dus à partir du total des nombres.

Supposons que le taux TCI (taux de cession interne) soit dans cette banque de 2.5 %, nous aurons :

Rémunération des intérêts créditeurs : 81722,40 * 2.5 % = 2043

Facturation des intérêts débiteurs 1 866 031,06 * 2,5 % = 46 651

Sur la ligne PNI intérêts sur compte au siège, le montant net sera de – 44608 (différence entre la facturation par le siège et la rémunération).

L’école de la microfinance

L’ÉCOLE DE LA MICROFINANCE (NANTES – FRANCE) organise depuis 2013 des formations destinées à un public de cadres et de dirigeants des banques et des institutions de microfinance, pour accompagner leur développement et leur professionnalisation.

Formation au contrôle de gestion bancaire

Objectifs de la formation

La formation a pour objectif de permettre aux contrôleurs de gestion des banques de concevoir les outils de suivi de la performance de leur institution

Ces outils qu’ils soient comptables, financiers, budgétaires ou statistiques sont nécessaires pour allouer des moyens en adéquation avec les objectifs de l’établissement.

Ainsi le contrôleur de gestion sera en mesure de fournir aux responsables d’institutions bancaires les informations nécessaires au pilotage stratégique et opérationnel de l’établissement.

La formation lui permettra de maitriser les outils nécessaires au pilotage, à la prévision, à la programmation des actions et au contrôle de la performance.

Enfin la formation a pour objectif d’apprendre les procédures permettant la préparation du budget sur la base des principaux objectifs fixés par la direction, la conduite du projet de la banque et l’élaboration d’un tableau de bord pertinent.

Contenu de la formation

- Rappel de la comptabilité en banque .

- Le contrôle de gestion correspond à la notion de pilotage

- L’analyse du produit net d’intermédiation (PNI), du produit net bancaire (PNB), des frais de fonctionnement, du coût du risque bancaire.

- Le budget, les recadrages budgétaires

- La comptabilité analytique, calculer les résultats agences, les intérêts sur compte au siège

- Produire les analyses et les commentaires de l’activité

- Le tableau de bord d’une banque

- La communication et le rapport de gestion

Pour se développer une banque doit impérativement être rentable.

Pour se développer, une banque doit impérativement être rentable, c’est à dire qu’elle doit optimiser le trépied :

- Le produit net bancaire (PNB)

- Les frais de fonctionnement

- Le coût du risque

Le suivi permanent d’indicateurs pertinents qui figureront au tableau de bord permet de mesurer les performances bancaires, et de réaliser le pilotage de la banque.

Publics concernés

Contrôleurs de gestion de banques, Directeurs Exécutifs, administrateurs de banques, Cadre de banque ou personnes souhaitant acquérir des compétences en contrôle de gestion bancaire .

Moyens pédagogiques

Une formation dynamique avec des exposés, des cours et des exercices Pour transmettre les messages clefs, acquérir les connaissances ou réaliser une synthèse.

Exposés, cours et exercices. Échanges. Exposés. Travaux en sous-groupes. Mises en situation.

Établissement des soldes intermédiaires de gestion d’une banque et comparaison des résultats obtenus avec les résultats de la période précédente et avec d’autres établissements.

Présentation et utilisation d’une grille d’analyse pertinente permettant de bien comprendre comment se constitue le résultat périodique de la banque.

Remise d’un support de cours complet et documenté.

Prérequis

Pour suivre le stage il est nécessaire recommandé d’avoir de bonnes connaissances en comptabilité générale, en statistiques et de connaitre la finance.

Durée de la formation

5 journées de formation soit 35 heures en présentiel

5 mois sous la forme du e-learning

Animation :

Nos responsables pédagogiques et formateurs sont des Professionnels du contrôle de gestion de la banque reconnus dans leur métier.

L'école de la microfinance

L'école de la microfinance