LE MARKETING EN MICROFINANCE

LE MARKETING EN MICROFINANCE

Pourquoi est-nécessaire d’avoir une approche marketing en microfinance ?

La « micro finance » est une activité exercée par des entités agrées ou autorisées n’ayant pas le statut de banque ou d’établissement financier et qui pratiquent, à titre habituel, des opérations de crédit et ou de collecte d’épargne et offrent des services financiers spécifiques au profit des populations évoluant pour l’essentiel en marge du circuit bancaire traditionnel ;

Les consommateurs souhaiteraient pouvoir utiliser de nouveaux produits, et disposer d’une gamme plus large de services tandis que les institutions de microfinance n’ont que des capacité limitée à offrir des services financiers diversifiés

Souvent, ces établissements de microfinance ne consacrent que des ressources limitées pour le marketing et la sensibilisation de leurs clients.

Et pourtant, les établissements de microfinance sont nombreux sur le marché et ont pour défi majeur de répondre aux besoins réels de la clientèle – l’orientation clients –

Pourquoi une formation en marketing en microfinance ?

Dans le cadre d’une concurrence importante, la pérennité des institutions de microfinance est liée à leurs approches du marché, à leurs stratégies produits et services ou à leurs stratégies marques.

La formation aidera les établissements de microfinance à élaborer des programmes de fidélisation de la clientèle.

Objectifs formation marketing :

- Mettre le client au centre de l’institution de microfinance

- Comprendre les spécificités du marketing en banque ou en microfinance

- Savoir établir un diagnostic marketing

- Analyser les marchés et leurs potentialités à travers le marketing stratégique

- Concevoir un plan marketing pour gagner en compétitivité dans un univers concurrentiel

Programme formation Marketing :

| 1 Le marketing en microfinance

2 La concurrence 3 Les études de marché 4 La stratégie « produits » 5 Les différents types de produits et services en microfinance 6 La stratégie prix 7 Les conditions de banque et de microfinance 8 La stratégie marque , la publicité 9 Les techniques de ventes 10 Faire de l’IMF l’établissement de référence |

Formacode principal : |

34052 Marketing |

Contacts : |

Monsieur Michel Hamon – Responsable Formation Tél. : +(33) 6 52 59 32 37 , E-mail : ecole.de.la.microfinance@gmail.com |

Commentaires Marketing en microfinance : |

Le secteur de la microfinance connait des transformations profondes (la concurrence devient très importante sur les segments rentables du marché de la microfinance, de nouveaux concurrents dont des banques arrivent, la clientèle exprime de nouveaux besoins, de nouvelles technologies apparaissent…).

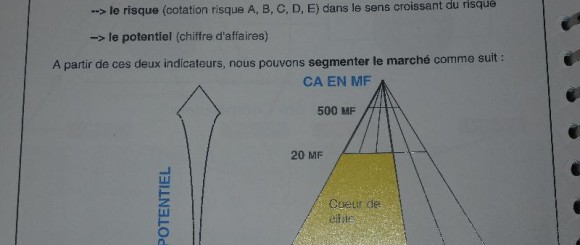

Par rapport à ces évolutions les institutions de microfinance doivent comprendre et anticiper les nouveaux comportements de la clientèle de manière à lui proposer des produits adaptés et personnalisés.Dans un contexte où les marchés des IMF sont de plus en plus concurrentiels, la fonction marketing est devenue une fonction pivot des institutions. Elle a pour objet de définir les segments de croissance, d’étudier le positionnement de la marque et des produits financiers proposés. La fonction marketing répond à la conscience accrue des IMF du besoin de se centrer davantage sur leurs clients. Sur un marché concurrentiel, l’IMF doit proposer des produits et services distincts perçus comme distincts de ce que proposent les concurrents. |

Publics concernés : |

Directeurs Exécutifs, Directeurs adjoints d’institutions de microfinance SFD, EMF, IMF, responsables marketing, responsables commerciaux, Chefs d’Agences, Cadres de microfinance ou de banque souhaitant acquérir des compétences en marketing de microfinance. |

Validation : |

Attestation de formation en marketing de microfinance. |

Méthodes et outils : |

Exposés, cours et exercices. Échanges. Exposés. Travaux en sous-groupes. Mises en situation.Remise d’un support de cours complet et documenté. |

Niveau formation en entrée : |

Niveau non précisé |

Durée de la formation en centre : |

5 jours soit 35 heures

inscription à la formation : http://www.ecole-de-la-microfinance.com/inscription/

|

Prérequis : |

Pour suivre le stage il est recommandé d’avoir de bonnes connaissances commerciales et de connaitre la finance |

Prestations annexes : |

L’enseignement de l’école de la microfinance s’appuie sur un cours à distance autosuffisant qui couvre l’ensemble du programme de l’unité d’enseignement. |

Dates et lieux : |

NANTES Inscription permanente : oui |

La première règle pour le banquier c’est de connaitre son client

La présentation de l’entreprise par le chef d’entreprise

Le chef d’entreprise est venu avec un objectif précis : obtenir un financement.

Pour donner envie de financer, il doit présenter son entreprise : La description de l’ entreprise doit représenter sa vision d’entreprise, et comprend les éléments suivants : qui est le chef d’entreprise, ce qu’il offre comme produits ou services, les besoins du marché sur lequel il intervient, mais aussi sa manière de travailler et les raisons pour laquelle son entreprise est fiable.

Le demandeur présente son projet et ses atouts

- Un savoir faire en couture, un sens du commerce tout à fait évident, beaucoup de courage, Joséphine a tous les atouts nécessaires pour entreprendre une activité. Il ne lui manque que l’outil de production qu’elle ne peut acquérir faute de posséder suffisamment de capital.

- Joséphine sait parfaitement que la banque ou l’établissement de microcrédit vont demander le business plan c’est à dire une description de l’activité envisagée en indiquant qui seront les clients, les fournisseurs, les transformations… et des prévisions chiffrées et réalistes sur l’année à venir.

Le banquier collecte les informations et procède à des vérifications

En matière de banque ou de microfinance, l’analyse du risque est principalement basée sur la confiance dans la personne, la confiance dans le projet et la confiance dans l’engagement à rembourser,

Les vérifications vont consister aussi à vérifier le fonctionnement du compte bancaire, à interroger les différents fichiers nationaux tels la centrale des risques, à analyser les chances de succès du projet en le comparant avec des entreprises similaires déjà financées.

Les banques et les établissements de microfinance posent de nombreuses questions pour bien comprendre le fonctionnement de l’entreprise.

Quand votre entreprise a-t-elle été créée ? Depuis quand êtes-vous installé ?

Avez-vous été salarié dans une entreprise ayant la même activité ?

Pourquoi avez-vous voulu créer votre entreprise ?

Pouvez-vous me parler de vos premiers mois d’exploitation ? Comment cela s’est passé ?

Avant la création de votre entreprise, que faisiez-vous ?

Avez-vous fait une formation ?

Avez-vous obtenu un diplôme ?

Quelle est la saisonnalité de votre activité ?

Qui sont vos associés ? Les connaissez-vous depuis longtemps ? Avez-vous déjà eu des projets en commun avec eux ? Comment se répartit le capital de l’entreprise ? Quel seront vos rôles respectifs dans l’entreprise ?

Quelle est la forme juridique retenue pour l’entreprise ?Quel est le régime social des dirigeants ? Serez-vous a l’impôt sur revenu (BIC) ou à l’impôt sur les sociétés.

Avez-vous des salariés ou envisagez-vous d’avoir des salariés ?

Le travail réalisé avec le chargé de clientèle entreprises a consisté essentiellement à sélectionner les meilleurs projets à financer ceux qui ont le plus de chances de succès dans l’environnement économique.

C’est souvent pendant la phase d’étude avec la banque que le projet s’affine. Pour les futurs chefs d’entreprises rien ne remplace le dialogue avec l’agent de crédit

Le chargé clientèle entreprise est un bon commercial mais il lui faut aussi accompagner les chefs d’entreprises sur la partie financière de leur projet (budgets, gestion de projet, pilotage économique). Le rôle des crédit chargés d’e clientèle entreprise n’est surtout pas de délivrer un savoir livresque mais d’accompagner, stimuler, encourager les porteurs de projets.

Les questions qui se posent concernent la clientèle de l’entreprise, les fournisseurs les délais de paiement, la négociation avec les fournisseurs. Que se passe t-il si un fournisseur essentiel est défaillant ? De quels stocks l’entreprise aura t-elle besoin ?

Pour les activités de production, se pose la question du matériel de production , des investissements, du besoin de renouvellement du matériel.

identifier les projets à financer

Une fois définie la politique sélective en matière de distribution de crédits, il faudra appliquer et faire appliquer les règles.

Il est essentiel pour le chargé de clientèle de définir très clairement les projets qu’il retient de financer, de connaitre le cycle d’exploitation pour :

- Évaluer le porteur de projet et ses compétences pour porter son projet d’entreprise

- L’aider à élaborer son plan d’affaires en tenant compte de l’ensemble des paramètres

- Une fois le financement décidé, savoir accompagner le créateur de l’entreprise

- Identifier des grappes d’entreprises complémentaires qui peuvent exister en les aidant à unir leurs forces

Développer le professionnalisme des chargés de clientèle entreprise

Le métier de l’agence bancaire ou de l’établissement de microfinance c’est d’accorder des prêts aux personnes ou aux entités qui présentent les capacités de remboursement nécessaires, et les refuser aux autres.

Une bonne décision d’octroi de crédit résulte d’une part du travail de sélection qui a été fait parle conseiller clientèle entreprises et d’autre part de la compétence du ou des décideurs

Les techniques et métiers de la finance consistent à définir la politique de crédits, à savoir évaluer et gérer les risques, à savoir analyser les risques du portefeuille de crédits, )

En résumé pour sélectionner les projets qui seront financés

Quel est le profil de l’emprunteur ? quels sont les risques par rapport à l’emprunteur

Quel est le projet à financer ? Quels sont les risques par rapport au projet

Quelles sont les marges dégagées par l’activité : permettent t(elles de payer toutes les charges y compris le salaire de l’entrepreneur et les charges sociales ?

Quelle est la situation de l’emprunteur par rapport à son projet ? Peux t-on estimer la probabilité que l’entrepreneur réussisse son projet ?

L’attention la plus importante porte sur la clientèle ; Qui sont ses clients. La base de donnée des clients est-elle fidèle. Comment l’entreprise fait-elle pour trouver de nouveaux clients.

Si vous souhaitez en savoir plus sur la formation :

Cliquez sur le lien vers la fiche de présentation de la formation la comptabilité d’une association :

Gestion au quotidien d’une agence de microfinance

L'école de la microfinance

L'école de la microfinance