LE MARKETING EN MICROFINANCE

LE MARKETING EN MICROFINANCE

Pourquoi est-nécessaire d’avoir une approche marketing en microfinance ?

La « micro finance » est une activité exercée par des entités agrées ou autorisées n’ayant pas le statut de banque ou d’établissement financier et qui pratiquent, à titre habituel, des opérations de crédit et ou de collecte d’épargne et offrent des services financiers spécifiques au profit des populations évoluant pour l’essentiel en marge du circuit bancaire traditionnel ;

Les consommateurs souhaiteraient pouvoir utiliser de nouveaux produits, et disposer d’une gamme plus large de services tandis que les institutions de microfinance n’ont que des capacité limitée à offrir des services financiers diversifiés

Souvent, ces établissements de microfinance ne consacrent que des ressources limitées pour le marketing et la sensibilisation de leurs clients.

Et pourtant, les établissements de microfinance sont nombreux sur le marché et ont pour défi majeur de répondre aux besoins réels de la clientèle – l’orientation clients –

Pourquoi une formation en marketing en microfinance ?

Dans le cadre d’une concurrence importante, la pérennité des institutions de microfinance est liée à leurs approches du marché, à leurs stratégies produits et services ou à leurs stratégies marques.

La formation aidera les établissements de microfinance à élaborer des programmes de fidélisation de la clientèle.

Objectifs formation marketing :

- Mettre le client au centre de l’institution de microfinance

- Comprendre les spécificités du marketing en banque ou en microfinance

- Savoir établir un diagnostic marketing

- Analyser les marchés et leurs potentialités à travers le marketing stratégique

- Concevoir un plan marketing pour gagner en compétitivité dans un univers concurrentiel

Programme formation Marketing :

| 1 Le marketing en microfinance

2 La concurrence 3 Les études de marché 4 La stratégie « produits » 5 Les différents types de produits et services en microfinance 6 La stratégie prix 7 Les conditions de banque et de microfinance 8 La stratégie marque , la publicité 9 Les techniques de ventes 10 Faire de l’IMF l’établissement de référence |

Formacode principal : |

34052 Marketing |

Contacts : |

Monsieur Michel Hamon – Responsable Formation Tél. : +(33) 6 52 59 32 37 , E-mail : ecole.de.la.microfinance@gmail.com |

Commentaires Marketing en microfinance : |

Le secteur de la microfinance connait des transformations profondes (la concurrence devient très importante sur les segments rentables du marché de la microfinance, de nouveaux concurrents dont des banques arrivent, la clientèle exprime de nouveaux besoins, de nouvelles technologies apparaissent…).

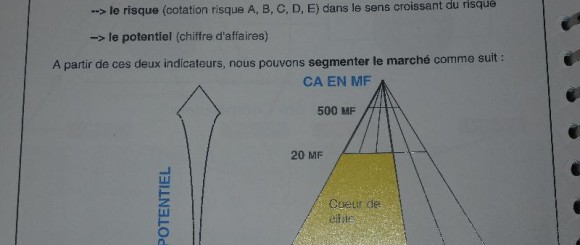

Par rapport à ces évolutions les institutions de microfinance doivent comprendre et anticiper les nouveaux comportements de la clientèle de manière à lui proposer des produits adaptés et personnalisés.Dans un contexte où les marchés des IMF sont de plus en plus concurrentiels, la fonction marketing est devenue une fonction pivot des institutions. Elle a pour objet de définir les segments de croissance, d’étudier le positionnement de la marque et des produits financiers proposés. La fonction marketing répond à la conscience accrue des IMF du besoin de se centrer davantage sur leurs clients. Sur un marché concurrentiel, l’IMF doit proposer des produits et services distincts perçus comme distincts de ce que proposent les concurrents. |

Publics concernés : |

Directeurs Exécutifs, Directeurs adjoints d’institutions de microfinance SFD, EMF, IMF, responsables marketing, responsables commerciaux, Chefs d’Agences, Cadres de microfinance ou de banque souhaitant acquérir des compétences en marketing de microfinance. |

Validation : |

Attestation de formation en marketing de microfinance. |

Méthodes et outils : |

Exposés, cours et exercices. Échanges. Exposés. Travaux en sous-groupes. Mises en situation.Remise d’un support de cours complet et documenté. |

Niveau formation en entrée : |

Niveau non précisé |

Durée de la formation en centre : |

5 jours soit 35 heures

inscription à la formation : http://www.ecole-de-la-microfinance.com/inscription/

|

Prérequis : |

Pour suivre le stage il est recommandé d’avoir de bonnes connaissances commerciales et de connaitre la finance |

Prestations annexes : |

L’enseignement de l’école de la microfinance s’appuie sur un cours à distance autosuffisant qui couvre l’ensemble du programme de l’unité d’enseignement. |

Dates et lieux : |

NANTES Inscription permanente : oui |

FORMER DES PROFESSIONNELS DE LA MICRO-FINANCE

L’école de la microfinance a pour mission de former les professionnels de la microfinance dont les IMF – Institutions de microfinance- ont besoin.

Qu’est-ce que la microfinance ? Si a l’origine les institutions de microfinance sont issues du monde social, la réalité sur le terrain a obligé à prendre en compte une vision bancaire incluant l’étude du risque et parfois des techniques financières complexes.

La plupart des professionnels de la microfinance s’accordent sur la nécessité de repenser la fonction d’agent de crédit, ou de commercial en microfinance pour privilégier l’expertise risque, l’accompagnement des TPE et autoentrepreneurs par des crédits adaptés, et dans certains pays sur l’offre de produits d’épargne à vue ou à terme.

En renforçant les qualités managériales et opérationnels des acteurs, l’école de la microfinance est soucieuse d’aider à la pérennité des institutions de microfinance i

Les objectifs d’une formation en microfinance pour le personnel de l’agence.

Le personnel d’une agence de microfinance ou des services du siège ne peut être vraiment opérationnel dans les métiers de la microfinance que s’il a bénéficié d’une bonne formation.

Le personnel d’un établissement de microfinance doit bien comprendre le fonctionnement de l’institution c’est à dire les 3 éléments du trépied : Le PNB – produit Net Bancaire, la maitrise des Frais de fonctionnement et le Coût du risque.

Pour l’analyse d’un dossier de demande de crédit par exemple l’agent de crédit doit agir en professionnel pour :

- L’aide à la conception du projet : aider l’entrepreneur à établir son projet puis ensuite lui permettre d’assurer un financement approprié de l’activité.

- La préparation du projet : Le travail avant l’octroi du prêt est important pour bien identifier les conditions de fonctionnement de la très petite entreprise et donner les clés du fonctionnement de l’entreprise à un créateur.

- Le développement de l’entreprise : La recherche de clients, de fournisseurs fiables, les stratégies de marché permettant le mieux d’assurer la croissance des très petites entreprises et leur pérennité dans le temps.

La complexité sociale apparait dès la définition de la microfinance donnée par la Loi française nº 2001-420 du 15 mai 2001

« Les organismes de micro finance sont des associations sans but lucratif faisant des prêts pour la création et le développement d’entreprises par des chômeurs ou titulaires des minima sociaux sur ressources propres et sur emprunts contractés auprès d’établissements de crédit. »

Le personnel d’un établissement de microfinance doit pouvoir bénéficier d’une solide formation

La formation a pour objet de permettre au personnel des institutions de microfinance :

1 de savoir évaluer la demande de crédit

2 d’analyser les risques financiers

3 de ‘assurer de la conformité réglementaire des opérations

4 de gérer les comptes des clients, les impayés…

Une institution de microfinance est soumise à une réglementation et doit tenir une comptabilité selon des règles très précises.

- Ouvrir des produits d’épargne et enregistrer les opérations sur ces produits.

- Comptabiliser le crédit depuis l’engagement, la mise en place, le remboursement, les incidents, les provisions

- Calculer le coût du risque

- Comptabiliser les placements de trésorerie en monnaie nationale et en devises et dans ce cas comptabiliser le risque de change.

Le personnel d’un établissement de microfinance doit maitriser les techniques financières au même titre qu’une banque :

Il s’agit avant tout de garantir la solidité de l’institution : les dépôts d’épargne seront restitués aux épargnants.

Faire un prêt à une personne pauvre est certainement aisé mais il est beaucoup plus complexe de lui donner le moyen d’exercer une activité génératrice de revenus

L’agence de micro crédit n’ayant pas de ressources infinies il faut aussi que l’emprunteur rembourse son prêt selon un calendrier fixé à l’avance afin de pouvoir à nouveau prêter cet argent à d’autres emprunteurs.

Une institution de microfinance doit être gérée comme une entreprise et gagner de l’argent pour pouvoir payer ses salariés, payer son loyer, emprunter auprès des banques afin de se développer.

AFRIQUE CENTRALE :

D’après un rapport de la COBAC, (Afrique Centrale) « le défi majeur est celui d’encadrer la croissance des établissements de microfinance, qui s’accompagne d’un nombre élevé de faiblesses recensées au niveau des établissements de Microfinance en activité (problèmes de gouvernance, gestion des risques inadaptée, absence de contrôle interne, capacité faible des acteurs, méconnaissance des dispositions règlementaires, etc.) »

La microfinance est composée de plusieurs services : le microcrédit, la micro-épargne, la micro-assurance, les transferts d’argent, la formation et l’accompagnement des entreprises –

Les objectifs de la microfinance sont d’apporter des solutions financières à des populations fragiles et de permettre la création de très petites entreprises lesquelles participent au développement économique.

Les métiers des institutions de microfinance sont complexes puisqu’ils demandent en même temps des compétences sociales et des compétences financières.

Les Institutions de microfinance accompagnent et soutiennent des personnes pauvres afin de leur permettre de créer une activité qui sera génératrice de revenus favorisant ainsi leur insertion sociale et leur insertion économique.

Si vous souhaitez en savoir plus sur la formation :Retrouvez toutes les informations en suivant le lien ci-dessous :

FORMATION LES FONDAMENTAUX DE LA MICROFINANCE

L’association « L’ECOLE DE LA MICROFINANCE » organise en Belgique, en France et en Suisse des conférences-débats sur les apports de la microfinance en Afrique.

En Afrique, les principaux défis de financement du développement demeurent le financement de l’agriculture, et le financement de TPE.

Nul développement social n’est possible en l’absence de croissance économique.

Le financement des PME : Les entreprises africaines représentent un outil puissant de développement. Elles sont à la fois le principal moteur de la croissance et de la création d’emplois. Les PME de taille intermédiaire ont le marché pour se développer mais rencontrent des difficultés énormes pour investir faute d’accès au financements bancaires.

Le financement de l’agriculture et des activités économiques en milieu rural est fondamental pour améliorer les conditions de vie de manière substantielle et stabiliser les populations.

Le financement des PME

Promouvoir des activités économiques

Un tissu de PME est nécessaire pour créer une croissance économique équilibrée.

Dans les pays développés, les PME représentent 60% des emplois et 50% du PIB, contre respectivement 30% et 17% dans les pays en développement. (source ACEP)

Les actions des établissements de microfinance et de mesofinance doivent être orientées par priorité vers les secteurs des TPE/PME, l’appui aux jeunes et aux femmes, les infrastructures, les mécanismes et outils de financement des économies.

La vérification de la solvabilité de la clientèle

Pour demander un prêt, il faut disposer de chiffres comptables fiables et présenter des garanties. Car l’établissement prêteur ne débourse un prêt que s’il est certain d’être remboursé.

L’analyse es PME en Afrique qui ont une grande part de leurs ressources dans le secteur informel est difficile. Il faut pour les prêteurs avoir une grande connaissance de leurs clients et de leur fiabilité. Un établissement bancaire dispose toujours d’un service de notation des sociétés. Un établissement de microfinance doit agir de même.

La clé du succès, c’est l’analyse crédit. Il faut avoir l’idée la plus précise possible de la solvabilité d’un client potentiel.

Le financement de l’agriculture

Le contexte

La nécessité de financer l’agriculture en Afrique est toujours énoncée, les activités agricoles constituent le moyen de subsistance d’environ 60 % de la population active du continent, le financement constitue un enjeu crucial du développement agricole

Toutefois, le financement direct des activités rurales est considéré par les banques comme coûteux et risqué, et pour cette raison il est resté très limité.

Pour les banques, financer l’agriculture est trop risqué, pour des activités qui sont toujours dans le secteur informel avec de multiples microstructures.

Faible visibilité du fait des 4 risques majeurs :

- Le risque de production

- Le risque des aléas et en particulier l’accès à l’eau

- Le risque de non diversification

- Le risque de commercialisation.

Les besoins de financement

L’approvisionnement en implants, semences et traitements phytosanitaires, engrais…

L’acquisition des terres ou des animaux

Le financement du matériel

La transformation des produits

L’embouche du bétail

Le transport jusqu’au lieu de consommation, les informations sur les marchés.

Le micro finance agricole : un pilier pour le développement

La création d’une agence de micro-finance apparait bien comme l’un des piliers du développement agricole, aux cotés de la formation.

Il s’agit d’une démarche qui contribue puissamment aujourd’hui à l’insertion sociale et à permettre une activité agricole qui sera génératrice de revenus particulièrement pour les femmes et les jeunes.

L’objectif en introduisant la micro finance est de promouvoir des initiatives agricoles économiques pérennes et de favoriser la mise en place d’un tissu économique et social, facteur de développement durable.

Les difficultés majeures pour le financement des activités agricoles.

Les besoins de financement sont différents selon les acteurs : Les petits planteurs vivriers qui forment l’essentiel de la population rurale; les planteurs privés de culture d’exportation; les sociétés nationales ou multinationales de culture d’exportation (il s’agit de sociétés agro-industrielles exploitant de grandes plantations mécanisées avec des méthodes culturales intensives).

La trésorerie des exploitations :

On peut constater que la quasi totalité des exploitations agricoles n’ont pas de trésorerie

La durée des prêts

La durée des prêts est nécessairement longue puisqu’il ne peut y avoir de remboursements tant que la récolte n’a pas eu lieu. C’est une difficulté pour les microfinances qui disposent de peu de capitaux propres et ont peu de ressources stables.

Les exploitants sont incapables de présenter des garanties

Les taux d’intérêts pratiqués par les microfinances : Pour équilibrer le risque, les banques ou les microfinances doivent demander des taux d’intérêts très élevés.

Les déplacements : La question de la distance entre l’agence bancaire et le lieu de l’exploitation est une contrainte importante quand les routes sont en très mauvais état et peuvent se révéler dangereuse dès lors qu’il y a des transports de fonds.

Les intempéries, inondations, criquets…

Les intempéries ont des conséquences parfois dramatiques sur les récoltes qui sont parfois intégralement perdues, le matériel endommagé, des bâtiments détruits, récoltes englouties…

L’association « l’école de la microfinance » organise toute l’année des conférences débat sur la microfinance – outil de développement durable en Afrique.

Si vous êtes intéressés par l’organisation d’une conférence-débat sur la microfinance en Afrique, merci nous contacter par mail à l’adresse suivante : contact@ecole-de-la-microfinance.com

Par ailleurs, vous pouvez retrouver nos formations aux métiers de la banque et de la microfinance en suivant le lien ci-dessous :

FORMATION LES FONDAMENTAUX DE LA MICROFINANCE

L'école de la microfinance

L'école de la microfinance