Formation : Comptabilité des Établissements de Microfinance

L’école de la comptabilité NANTES

Des formations pour des comptables des banques et des établissements de microfinance.

Le métier de comptable dans un établissement de microfinance présente de nombreuses spécificités par rapport au métier de comptable d’entreprise du fait pour commencer de la gestion des crédits à la clientèle et de la gestion comptable des dépôts.

D’autres spécificités concernent la relation permanente avec la banque, la gestion spécifique de la trésorerie et des échéances, le hors bilan et un compte de résultat très spécifique.

Le compte de résultat d’un établissement de microfinance a une logique très spécifique.

Par ailleurs de multiples écritures sont comptabilisées directement par des applicatifs informatiques dont il faut bien maitriser les schémas comptables

Ce qui rend aussi complexe la trésorerie d’une microfinance de la clientèle des spécificités mises en exergue par des formations et des ouvrages dédiés depuis de très nombreuses années.

La comptabilité de la microfinance doit également permettre l’établissement de multiples états réglementaires destinés aux banques centrales.

Objectifs de la formation en comptabilité bancaire

Objectifs de la formation des comptables des IMF

S’approprier les principes généraux de la comptabilité des banques et des établissements de microfinance

Connaitre l’architecture du plan comptable des établissements de microfinance

Comptabiliser les opérations d’un établissement de microfinance

Savoir préparer les documents réglementaires dont le reporting prudentiel.

Module 1 : Introduction à la comptabilité bancaire

-

Histoire et rôle de la microfinance

-

Différences entre microfinance et finance classique

-

Types de produits financiers (microcrédit, épargne, assurance, etc.)

Module 2 : Comptabilité générale et principes de base

-

Notions fondamentales : actifs, passifs, charges, produits

-

Plan comptable OHADA (ou local)

-

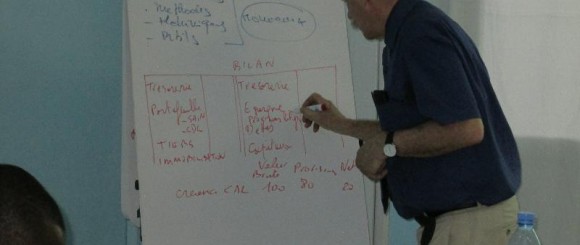

Journalisation, grand livre, balance, bilan, compte de résultat

Module 3 : Spécificités comptables de la microfinance

-

Enregistrement des microcrédits : déboursements, remboursements, intérêts

-

Gestion des provisions pour créances douteuses

-

Comptabilisation des subventions et dons

-

Comptabilité des groupes solidaires et prêts collectifs

Module 4 : Suivi financier et tableaux de bord

-

Analyse des flux de trésorerie

-

Ratios financiers clés (PAR, ROA, ROE, ratio d’autosuffisance opérationnelle)

-

Suivi de la rentabilité et du risque

Module 5 : Réglementation et audit

-

Cadre réglementaire national et international (ex : BCEAO, COBAC, etc.)

-

Normes prudentielles

-

Lutte contre le blanchiment d’argent (LAB/FT)

-

Préparation à l’audit interne et externe

Module 6 : Logiciels comptables et outils digitaux

-

Présentation de logiciels adaptés

-

Formation pratique avec enregistrement des écritures sur un logiciel

-

Gestion électronique des documents et reporting

Séquence 1 : Les finalités et les acteurs de la comptabilité

- Définition et concept de la comptabilité

- Finalité de la comptabilité bancaire

- Comptabilité générale et comptabilité analytique

- Les informations comptables à présenter et les traitements comptables.

- La certification régulière et sincère des comptes par un ou plusieurs commissaires aux comptes.

Séquence 2 : La méthode et le modèle comptable

- La Loi bancaire, Le droit et la réglementation comptable

- Le plan comptable des établissements de microfinance

- La comptabilité d’engagements

- La distinction entre bilan et hors-bilan

- Les conventions et principes comptables

- Les organisations comptables centralisées ou décentralisées

Séquence 3 : Les particularités de l’organisation des banques et des établissements de microfinance

- Principe d’informations financières des établissements de crédit

- La communication à la banque centrale de divers états et situations comptables selon une périodicité et des conditions définies par elle.

- Comprendre les mécanismes comptables résultant de l’intermédiation financière

- Le plan comptable des établissements de microfinance

- La signification économique des bilans des banques et établissements de crédit

- Les obligations comptables résultant de la réglementation de la microfinance

- Les opérations de la clientèle (dépôts, crédits, services)

- La détermination du coût du risque

- Les opérations de trésorerie des microfinances

- Le respect de la piste d’audit

Séquence 4 : L’enregistrement des opérations de l’établissement de microfinance

- L’enregistrement des dépôts de la clientèle sur les comptes à vue, les comptes d’épargne et les DAT

- Les crédits (l’ouverture du crédit, l’utilisation du crédit par le client, l’amortissement du crédit)

- La saisie des garanties reçues

- La facturation des services : formations, transferts de fonds, assurances, locations de coffres…

- Les moyens de paiement

- Le recouvrement des valeurs, les chèques à encaisser

- La comptabilité usuelle de l’IMF, les relations avec les fournisseurs et les clients, avec les salariés, les charges sociales, les achats et les ventes.

- L’enregistrement des promesses en hors bilan

- La Taxe sur la Valeur Ajoutée

- Les immobilisations corporelles et incorporelles

- Les états de rapprochement

- L’enregistrement des subventions obtenues

Séquence 5 : La préparation des états financiers et les travaux de fin d’exercice (inventaire)

- Les inventaires annuels

- L’ajustement des charges et des produits dans le temps

- Les dotations aux amortissements

- Le déclassement des crédits CDL Contentieux, douteux, litigieux

- Les abandons de créances

- Les provisions pour dépréciation des crédits

- Les autres types de provisions

- La PGRC Provision générale pour risque de crédit.

- Le FRBG – fonds pour risques bancaires généraux

Séquence 6 L’organisation du traitement de l’information comptable

- Le document de base : la pièce comptable

- L’archivage comptable

- Journal – grand livre – balance

- Le logiciel comptable

- La clôture et la réouverture des comptes

Séquence 7 L’élaboration des états financiers de synthèse

- L’établissement du bilan, du compte de résultat et de l’annexe

- La vérification des états financiers

- Les soldes intermédiaires de gestion

- L’interprétation des états financiers

- Les ratios de profitabilité et de rentabilité économiques et financiers

A propos de l’école de la microfinance

| Contacts : | Monsieur Michel Hamon – Responsable Formation Tél. : 06-52-59-32-37Email : ecole.de.la.microfinance@gmail.com |

| . |

L’école de la microfinance est certifiée QUALIOPI

Manuel de procédures de gestion des risques en microfinance

Un risque est un événement incertain susceptible de se produire, et dont l’apparition est susceptible d’avoir des conséquences négatives sur L’organisation.

1. Introduction

- L’objectif du manuel de gestion des risques est de réduire l’exposition aux risques.

Ainsi le manuel définit les politiques et procédures pour identifier, évaluer, atténuer et suivre les risques liés aux opérations de microfinance. - L’étendue des risques

En banque ou en microfinance, les risques sont partout et concernent toutes les activités : octroi de crédit, gestion de l’épargne, opérations internes, conformité réglementaire, gestion des moyens de paiement, trésorerie…. - La gestion des risques en microfinance a pour objet de limiter l’exposition aux risques par :

- La Prévention qui consiste à empêcher ou réduire les chances que l’événement de risque redouté se produise.

- La Réduction qui consiste à diminuer les conséquences potentielles de l’événement.

- Le Transfert qui permet de transférer tout ou partie du risque sur un tiers. Cette méthode ne permet de réduire ni la probabilité ni les conséquences du risque. C’est le cas typique des contrats d’assurance.

- L’acceptation du risque intervient lorsque le risque est trop faible pour justifier les coûts liés à la mise en place d’une action de réduction, de prévention ou de transfert.

2. Cadre de gestion des risques

2.1 Typologie des risques

- Risque de crédit : défaut de remboursement, surendettement des clients. Le risque de perte avérée ou potentielle que supporte un établissement de crédit résultant de la défaillance d’une contrepartie qui n’est plus à même d’honorer ses engagements à l’égard de l’établissement.

- Risque opérationnel : le risque de perte résultant de carences ou de défaillances imputables à des procédures, personnels et systèmes internes ou à des événements extérieurs. Cette définition inclut le risque juridique, mais exclut les risques stratégiques.

- Risque de liquidité : incapacité à honorer les retraits ou besoins de trésorerie. le risque pour l’institution de ne pas pouvoir faire face à ses engagements à leurs échéances.

- Risque de concentration du crédit : le risque inhérent à une exposition excessivement concentrée sur un segment d’activité ou de clientèle de nature à engendrer des pertes importantes pouvant menacer la solidité financière d’un établissement de crédit.

- Risque de marché : variation des taux de change ainsi que le risque de perte liée aux variations des prix du marché. Il comprend le risque de perte sur les positions en instruments financiers au bilan et au hors-bilan du fait d’évolutions défavorables dans les prix du marché ;

- Risque de conformité : non-respect des lois, règlements ou normes de protection des clients ou de sanctions en raison du non-respect des dispositions légales et réglementaires, des normes et pratiques applicables à ses activités ou des codes de conduite.

- Risque de réputation : perte de confiance du public.

2.2 La cartographie des risques

Le responsable des risques de l’établissement est chargé de faire une cartographie des risques et de chiffrer chacun des multiples risques.

Il recense l’intégralité des risques liés aux activités de la banque et ensuite il les hiérarchise.

La cartographie des risques est document dans lequel sont identifiés, classés, évalués et hiérarchisés les risques de l’organisation.

De manière générale, la cartographie des risques permet d’une part d’avoir une vue globale et exhaustive des risques auxquels l’organisation est confrontée tant à l’interne qu’à l’externe et d’autre part de définir des stratégies formelles afin de les gérer. Elle sert donc de base à la gestion des risques au sein de l’organisation, tant il est évident que l’on ne peut gérer ce que l’on ne connaît pas !

La cartographie des risques constitue donc un outil de pilotage tant pour les membres du Conseil d’Administration que pour les managers au niveau opérationnel. Elle contribue ainsi à rendre l’organisation plus performante et plus efficace.

2.3 Organes responsables de la gestion des risques

- Le Conseil d’administration : approbation de la politique globale.

- Le Comité des risques : Le comité des risques conseille le conseil d’administration, le conseil de surveillance ou tout autre organe exerçant des fonctions de surveillance équivalentes sur la stratégie globale de l’établissement de crédit ou de la société de financement et l’appétence en matière de risques, tant actuels que futurs.

- Le Directeur des risques : recensement de l’intégralité des risques liés aux activités de l’établissement de microfinance et mise en œuvre d’un dispositif de pilotage et de suivi des risques recensés.

- Les Superviseurs de crédit : vérification de l’application des procédures d’octroi des crédits

- Les Agents de crédit : première ligne de défense contre le risque de crédit.

2.4 Savoir mesurer les risques à partir de leur impact maximum et de leur probabilité

La mesure du risque consiste alors à multiplier le coût maximal du risque par sa probabilité.

Pour mesurer le risque, la banque se réfère à ses historiques, et aux informations qu’elle possède sur les autres profils de risques similaires.

Dans une microfinance, la connaissance du risque par l’expérience permet de mieux la modéliser, d’établir des cotations risques. Il en va ainsi pour tous les risques auxquels une banque est exposée.

3. Procédures de crédit pour atténuer le risque de crédit

- Analyse préalable

- Pour le risque de crédit, connaissance du client et vérification des antécédents de crédit du client.

- Évaluation de la capacité de remboursement (revenus, dépenses, engagements existants).

- Utilisation d’outils de scoring.

- Octroi et documentation

- Contrat juridiquement clair et complet.

- Vérification de la valeur juridique des garanties (cautions solidaires, nantissements, etc.).

- Archivage sécurisé des dossiers.

- Suivi et recouvrement

- Etablissement d’un plan de remboursement

- Visites terrain régulières.

- Procédures de relance graduée (appels, lettres, visites).

- Plan de restructuration en cas de difficulté passagère.

4. Procédures de maitrise des risques opérationnels

- Les 7 grandes catégories de risques opérationnels

- Fraude interne

- Fraude externe

- Pratiques en matière d’emploi et de sécurité du travail

- Clients, produits et pratiques commerciales

- Dommages occasionnés aux actif physiques

- Interruption de l’activité net dysfonctionnement des systèmes

- Exécution, livraison et gestion des processus

- Sécurité informatique

- Sauvegardes quotidiennes.

- Contrôles d’accès par mot de passe et droits limités.

- Protocoles en cas de panne ou d’attaque.

- Les contrôles internes permettent d’atténuer les risques opérationnels

- Organisation du contrôle interne (autocontrôle, contrôle interne de premier niveau, contrôle de second niveau, audit interne)

- Vérification de la séparation des fonctions (octroi, décaissement, suivi).

- Doubles signatures pour les transactions sensibles.

- Contrôle des suspens sur les comptes internes, des états de rapprochements bancaires, des existants en caisse

5. Procédures de gestion du risque de liquidité

- Suivi de trésorerie

- Tableau de flux prévisionnels quotidiens pour le court terme et à vision générale pour le long terme.

- Ratios minimums de liquidité à maintenir.

- Plan de recours d’urgence au financement

- Négociation d’autorisations avec lignes de crédit d’urgence.

- Priorisation des paiements en situation de tension.

6. Gestion du risque de conformité et de réputation

- Formation continue du personnel aux lois et réglementations.

- Politique de transparence envers les clients.

- Système de traitement des plaintes et retours clients.

7. Suivi, rapport et amélioration continue

- Rapports mensuels sur les incidents et indicateurs de risque.

- Audit interne avec une planification pluriannuelle permettant de contrôler l’ensemble des risques.

- Les contrôles internes des contrôleurs sont classés par rubrique, un système de notation A (procédure parfaitement maitrisée), B (procédure généralement bien comprise), C (quelques difficultés sans gravité dans l’application des procédures), D (des dysfonctionnements sont constatés) où E (graves irrégularités, non-respect de la procédure) permet d’évaluer la qualité du travail des opérationnels.

- Révisions régulières des procédures en fonction de l’expérience acquise.

8. La formation est organisée par l’école de la microfinance

L’ÉCOLE DE LA MICROFINANCE (NANTES – FRANCE) organise depuis 2013 des formations destinées à un public de cadres et de dirigeants des banques et des institutions de microfinance, pour accompagner leur développement et leur professionnalisation.

FORMATION : COMPTABILITÉ ET ANALYSE FINANCIÈRE D’UNE INSTITUTION DE MICROFINANCE

A L’ISSUE DE LA FORMATION, LE STAGIAIRE SERA CAPABLE DE :

- Maîtriser les schémas d’écritures comptables d’un établissement de microfinance,

- Comprendre le reporting comptable, contrôler la régularité des états financiers.

- Identifier les notions financières et comptables nécessaires à la compréhension de la situation de l’IMF,

- Comprendre et évaluer la politique des risques de l’établissement

- Calculer les éléments de pérennité, d’équilibre financier, de rentabilité, de productivité pour un établissement de microfinance,

- Se projeter sur l’avenir à partir des calculs sur les bilans et comptes de résultat des périodes passées, en comprenant bien comment les déséquilibres actuels peuvent révéler des difficultés futures.

PROGRAMME DE LA FORMATION

- Présentation de la réglementation comptable bancaire,

- Les états de synthèse

- Les principales écritures comptables notamment les écritures de régularisation de fin d’exercice

- L’élaboration du bilan et du compte de résultat

- Les SIG pour l’analyse financière

- La performance (grille d’analyse)

- Structure de financement, charges de financement

- Le suivi du portefeuille et le PAR.

- La mesure de la rentabilité

- Le GAP gestion actifs-passifs

PUBLIC CONCERNE PAR LA FORMATION

- Inspecteurs des banques centrales

- Auditeurs internes des institutions de microfinance

- Inspecteurs des institutions de microfinance

- Comptables et contrôleurs de gestion des institutions

PRE REQUIS

Pour suivre cette formation, il est obligatoire d’avoir de bonnes connaissances en banque ou en microfinance

Le contrôle interne dans la banque

Le contrôle interne se définit comme l’ensemble des sécurités contribuant à la maîtrise des états financiers de la banque

Le contrôle interne bancaire consiste à vérifier l’ensemble des opérations et des procédures de la banque pour lui apporter une meilleure efficacité, de la fiabilité et s’assurer de la conformité aux lois et aux règlements.

Les règlements des banques centrales définissent le contrôle interne dans les établissements financiers et précisent les règles minimales que les établissements assujettis doivent mettre en œuvre.

Les contrôles internes ont pour objet de protéger la banque par rapport à des risques identifiés qu’elle a identifiés :

- La mise en sécurité des pièces et documents justificatifs des enregistrements comptables ;

- La pertinence du système d’information et l’opérationnalité du plan de back-up ;

- La protection des actifs : par la mise sur pied de mécanismes de protection du patrimoine de l’entreprise ;

- La conformité des opérations de l’organisation et des procédures internes aux lois, règlements, normes et usages professionnels et déontologiques, ainsi qu’aux orientations des organes délibérant et exécutif

- L’amélioration de l’efficacité opérationnelle : par l’optimisation des processus internes ;

- La prévention des erreurs et des fraudes : par la mise en place de mécanismes de contrôle et de surveillance appropriés

- La fiabilité de l’information comptable et financière : depuis la saisie jusqu’à la restitution, ,

La direction a une responsabilité fondamentale par rapport à l’élaboration et au maintien d’un contrôle interne efficace.

Le contrôle interne est une clé de la performance d’un établissement bancaire parce que dans une banque ou dans un établissement de microfinance tout est comptable tant en agence que dans les services du siège.

La Direction Générale a la responsabilité finale de la qualité des états périodiques remontés à la banque centrale et de l’image de marque de l’établissement. Elle a besoin d’un bon fonctionnement du contrôle interne pour atteindre ses objectifs.

La cartographie des risques comptables

Parmi les risques identifiés, les risques liés à la comptabilisation des opérations et à la présentation de documents sincères sont probablement les activités les plus délicates à contrôler.

La maîtrise du contrôle comptable interne repose sur la maîtrise de la cartographie des risques liés aux comptes et le fait de pouvoir mettre des procédures comptables claires qui permettent de limiter les conséquences liées aux différents risques.

La cartographie des risques doit être exhaustive et précise c’est-à-dire qu’elle couvre, «de bout en bout », l’ensemble des processus comptables présents dans la banque dans le cadre de ses activités. La piste d’audit doit ainsi pouvoir être descendu et remontée sans discontinuité.

- Tous les postes du bilan d’une banque ou d’une microfinance doivent pouvoir être justifiés soit par une décomposition de compte, soit par un inventaire soit par un état de rapprochement.

La cartographie des risques comptables est formalisée sous une forme structurée et synthétique

La cartographie est évolutive et les risques doivent être réévalués périodiquement en particulier lors de chaque changement organisationnel ou lors de la mise en place de nouveaux applicatifs informatiques.

Les objectifs du contrôle comptable interne

Les objectifs du contrôle comptable interne sont d’assurer la protection, la sauvegarde du patrimoine et la qualité de l’information :

- Assurer la conformité par rapport aux lois et aux règlements ;

- Assurer l’application des procédures et instructions en particulier les instructions de la banque centrale en vue d’améliorer les performances de la banque ou de la microfinance.

- Être vigilant et réactif car des risques comptables improbables peuvent aussi causer des anomalies importantes notamment après des traitements informatiques.

Le rôle du contrôleur comptable

Le contrôleur comptable dans une banque ou une microfinance a obligatoirement une vision transversale de son établissement.

Il a besoin de savoir créer une requête informatique de type easytrieve ou SQL afin de pouvoir lancer des vérifications directement sur les fichiers informatiques.

Sa mission peut alors être présentée de la façon suivante :

- S’assurer que les procédures, les habilitations, les contrôles quatre yeux, et les limites fixées par la direction générale en matière de risques sont strictement respectées ;

- Veiller à la fiabilité de l’information comptable et financière, depuis la saisie jusqu’à la restitution, l’évaluation périodique, la mise en sécurité des pièces et documents justificatifs des enregistrements comptables.

- S’assurer de la pertinence du système d’informations et vérifier très précisément l’opérationnalité du plan de back-up, que des fichiers ne peuvent être enregistrés en double, que les résultats obtenus des traitements sont strictement identiques aux calculs de vérification…

- Vérifier que les opérations comptabilisées sont conformes aux dispositions légales et réglementaires.

Améliorer la qualité du contrôle interne en banque

C’est souvent le contrôle comptable interne qui permet de découvrir rapidement les erreurs, fraudes, retards ou laxisme…

Et une erreur corrigée immédiatement coute infiniment moins chère à régulariser qu’une erreur découverte après une longue période qui oblige à une longue série de pointages et reconstitutions.

La majorité des dysfonctionnements auxquels sont confrontés les banques sont détectés par le contrôle comptable interne ou par les auditeurs internes.

LA GESTION DU PORTEFEUILLE CRÉDIT D’UNE IMF

Le portefeuille de crédit d’une banque ou d’un établissement de microfinance est composé de l’ensemble des dossiers crédit de la clientèle :les comptes courants débiteurs avec ou sans autorisation, les créances commerciales, les autres crédits court terme, les crédits d’équipement, les engagements à long terme.

Ce que craignent le plus les banques et les établissements de microfinance c’est bien sur le non remboursement de leurs crédits par la clientèle.

La gestion du portefeuille crédit dans une microfinance consiste à :

- A suivre au jour le jour les positions débitrices de la clientèle

- A contacter immédiatement les clients en cas d’incidents

- A enregistrer les risques consécutifs aux incidents clients

- A envisager des réaménagements de l’échéancier des remboursements

- A effectuer une cotation risque des clients en fonction des incidents mais aussi de la situation économique globale ou des difficultés liées à un secteur professionnel.

- A déclasser en CDL – contentieux, douteux, litigieux, les créances compromises

- A mettre en place les provisions pour dépréciations des créances qui sont nécessaires.

Nous indiquons ci-dessous les thèmes développés pendant les journées de formation aux fondamentaux de la microfinance :

Le processus de mise en place des crédits – L’examen du projet présenté par le demandeur.

L’agent de crédit opère une sélection et prend la décision de refuser les projets incohérents, non rentables pour l’emprunteur ou inadaptés.

La constitution de la demande de crédit ne se fait que pour un projet viable et générateur de revenus pérennes

Le lien ci-après donne accès à la présentation de la formation aux fondamentaux de la microfinance :

Les fondamentaux de la microfinance

L’analyse du risque

L’élément déterminant pour une saine gestion du portefeuille consiste à accorder des prêts aux personnes ou aux entités qui présentent les capacités de remboursement nécessaires, et les refuser aux autres.

L’étude attentive du risque de crédit par l’IMF est fondamentale. Compte tenu des caractéristiques spécifiques du public, l’analyse du risque est constituée essentiellement par une évaluation informelle des emprunteurs.

L’agent de crédit doit concevoir avec l’emprunteur un budget familial. Il est essentiel que le « reste à vivre » permette d’intégrer chaque semaine la charge de remboursement du microcrédit.

La décision d’octroi du prêt est prise par le Comité des Crédits.

Le suivi du portefeuille crédit

La gestion de portefeuille consiste essentiellement dans le suivi des clients sains et en retard après décaissement du prêt.

Pour se donner des chances de recouvrement, la détection des retards dans le remboursement doit être immédiate.

Les créances défectueuses (CDL contentieux, douteux et litigieux) font l’objet de déclassements. L’IMF doit savoir calculer les indicateurs de portefeuille à risque (PAR 30 et PAR 90).

L’IMF calcule périodiquement son « coût du risque. »

La problématique du remboursement des crédits et le recouvrement

Une fois le retard détecté, l’IMF met en œuvre un programme de recouvrement.

La rapidité de la réaction par l’IMF est de loin l’élément le plus déterminant pour le recouvrement d’un prêt.

Les sanctions en cas de retard prévues sur les contrats de prêts doivent être appliquées de façon systématique.

L’IMF ayant une vocation sociale, l’agent de recouvrement n’hésitera pas à se montrer imaginatif dans les solutions pour trouver des solutions conciliantes envers les emprunteurs qui ne peuvent pas rembourser de bonne foi.

Les procédures de recouvrement par voie judiciaire ne sont généralement pas adaptées pour obtenir le remboursement par les emprunteurs.

La performance de l’IMF sociale et financière de l’IMF

Conférence : Le microcrédit un outil pour le développement local

La mission sociale d’une IMF consiste à proposer des services financiers à la portée de personnes pauvres.

Pour autant une IMF à un métier financier lequel exige la plus grande rigueur de gestion.

Pour concilier au mieux ces deux missions, l’IMF doit dispose de critères rigoureux de sélection des projets qu’elle est disposée à financer permettant ainsi la création de micros entreprises et la création d’emploi.

L’intérêt bien compris d’une IMF est de mettre en place sur son segment de clientèle des procédures de sélection de prêts très rigoureuses afin d’avoir une forte probabilité que les prêts soient remboursés dans les conditions convenus.

L'école de la microfinance

L'école de la microfinance