FORMATION EN MESO-FINANCE

posté le 16 février 2022 par Michel dans ECOLE DE MICROFINANCE

LA MESO-FINANCE AU CŒUR DE LA DYNAMIQUE DE DÉVELOPPEMENT

LA MESO-FINANCE EST UN OUTIL ESSENTIEL POUR LE DÉVELOPPEMENT ÉCONOMIQUE.

De nombreux établissements de microfinance souhaitent évoluer vers le financement des TPE/PME du secteur informel.

Étudier un dossier crédit en meso-finance est différent de ce qui se fait en microfinance. L’étude du risque et des garanties est très différente de la pratique en microfinance. Ce n’est pas le même métier que la microfinance. Une formation des analystes risques et superviseurs de crédit est nécessaire .

Retrouvez notre fiche de formation sur la banque et la mesofinance en suivant le lien ci-après :

La mesofinance pour le développement

Le financement des entreprises

Les entreprises du secteur formel trouvent leurs financements auprès des banques.

Les micro-entreprises du secteur informel peuvent obtenir des micro-prêts auprès d’une microfinance.

La meso-finance, quant à elle, finance les besoins des micro entrepreneurs non bancables car encore peu ou prou dans le secteur informel.

Pour ces TPE/PME le problème est le suivant : Elles constituent la base des tissus économiques locaux en Afrique, en Haïti ou à Madagascar et présentent par leur dynamisme et leur flexibilité un véritable potentiel de croissance. Mais elles ne peuvent trouver de financement pour se développer car elles ne disposent d’aucune garantie et ne tiennent pas une comptabilité rigoureuse. Les TPE/PME n’obtiennent pas de financement car elles sont considérées comme trop risquées par les établissements financiers.

Construire une offre adaptée pour les TPE/PME

Un établissement de microfinance peut se spécialiser dans le développement d’une activité durable de financement aux TPE/PME

Pour cela il lui faut parfaitement maitriser l’économie locale afin de repérer les entreprises à potentiel et établir avec elles une relation fondée sur la confiance.

Les petites entreprises qui bien souvent ne tiennent qu’un cahier de recette sont incapables de présenter un budget ou les tableaux habituels pour obtenir un crédit que sont le bilan prévisionnel, le compte de résultat prévisionnel ou encore le prévisionnel de trésorerie.

Les institutions de microfinance se retrouvent donc dans l’obligation de renforcer leurs compétences « risques » afin de disposer des compétences clés indispensables pour l’analyse des dossiers des TPE/PME.

Qui sont ces TPE/PME ?

Ce sont toutes les petites entreprises de proximité.

La quasi-totalité des petites entreprises à l’origine conçues pour satisfaire les besoins sociaux basiques : alimentation, logement, santé, éducation des enfants, gargote, pressing, taxi, garage…

La présence de multiples petites exploitations spécialisées dans différentes branches d’activités constitue une spécificité de l’économie africaine. La particularité de ces entreprises est d’être constituées sous la forme d’une organisation familiale généralement placée sous la direction du chef de famille, qui est souvent aussi le principal apporteur du capital.

Les petites entreprises sont dans l’incapacité d’obtenir des financements pour se développer car elles sont incapables de satisfaire aux exigences des banques ou des microfinances : demandes de crédits non recevables du fait de l’absence de comptabilité, garanties insuffisantes ou absence de statut juridique légal.

Souvent les TPE changent ou modifient leurs activités, cette diversification d’activités ayant pour objet de se prémunir contre le risque de défaillance de leur entreprise et s’assurer un revenu régulier dont la perte peut entrainer la baisse du niveau de vie de la famille.

La meso-finance est engagée auprès des TPE/PME

La meso-finance finance les entreprises, particulièrement les TPE/PME , et les accompagnent pour leurs besoins de trésorerie comme pour leurs projets de développement ou leurs besoins d’équipement.

Les établissements de meso-finance accompagnent les chefs d’entreprises pour leurs besoins de crédits comme pour la mise en place de service adaptés à leurs activités (encaissements, paiements, avances sur factures…).

Des actions d’appui aux entreprises : l’accès à la formation et aux conseils

Le financement d’une entreprise sans une gestion rigoureuse et sans tenue d’une comptabilité n’est pas possible. Aussi la meso-finance subordonne le renforcement des capacités des entreprises à l’accès au crédit.

L’amélioration de l’organisation et de la gestion des TPE/PME permet d’obtenir la confiance des financeurs. Il est donc essentiel pour ces entreprises de montrer leur capacité à assurer leur pérennité via :

– la mise en place d’une véritable comptabilité,

– un suivi du marché,

– des justifications objectives des décisions d’investissement (enquêtes, études),

– le recours à des conseils.

Les TPE/PME doivent être accompagnés par l’établissement financier sur le chemin de la professionnalisation et de la formation, aussi l’établissement de microfinance construit avec les TPE/PME un dialogue régulier et transparent entre l’agent de crédit et les responsables de l’entreprise.

Pour diminuer le risque, les établissements de meso-finance sont ainsi dans la nécessité de former leurs clients entrepreneurs évoluant dans le secteur informel qui dispose d’une expertise managériale ou de gestion interne faible.

L’établissement financier peut soit former directement les chefs d’entreprises, ce qui est la meilleure solution car cela permet de mieux les connaitre, soit payer les formations dans des établissements sous-traitant en faveur des PME clientes et futures clientes de l’établissement financier.

Reconstituer par l’observation et déduction la comptabilité des TPE/PME par l’observation

Il n’est pas envisageable de faire un prêt sans connaitre les chiffre de l’activité et ces chiffres sont donnés par la comptabilité de l’entreprise.

Donc à priori en l’absence de comptabilité tout prêt est impossible.

La méso-finance implique de faire évoluer les méthodes et procédures des établissements financiers afin qu’ils puissent répondre aux demandes des petites entreprises.

Il va falloir évaluer le plus professionnellement possible les chiffres comptables.

Afin de ne pas entraver le développement des PME/TPE, il est nécessaire, de développer une méthode dynamique de l’évaluation financière.

LE BILAN

Par définition, le bilan est une photographie de ce que possède et de que doit une entreprise à une date donnée.

Un inventaire de tout ce qu’elle possède et de tout ce qu’elle doit permet de reconstituer le bilan.

Les PME/TPE ont les plus grandes difficultés à réunir des garanties de qualité, elles ne savent pas se projeter sur le moyen-long terme et sont incapables de fournir des chiffres prévisionnels (business plan) conformes aux attentes des établissements financiers.

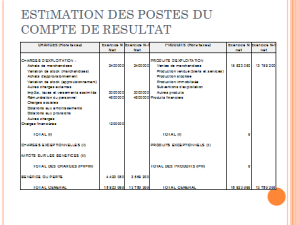

LE COMPTE DE RÉSULTAT

Pour ce qui concerne le compte de résultat c’est beaucoup plus complexe.

Pour estimer le résultat, il faut utiliser des techniques comparables à celles qu’utilise l’administration fiscale dans le cadre des « comptabilités super simplifiées » .

Le principe est le suivant :

La clé de voute de la comptabilité super-simplifiée est la détermination du chiffre d’affaire quotidien, mensuel et annuel par extrapolation.

Certaines charges peuvent être connues précisément comme le loyer de l’établissement ou certaines facturations (eau, électricité…) ou le montant des « salaires » versés chaque mois aux salariés souvent membres de la famille de l’entrepreneur.

Les charges qui ne sont pas connues, les achats par exemple, sont estimés par rapport à des professionnels de la même activité qui tiennent une comptabilité.

Ces charges d’achats sont exprimés sous la forme d’un pourcentage par rapport au chiffre d’affaires annuel.

Il suffit alors d’appliquer ce pourcentage au chiffre d’affaires de l’entreprise concernée pour avoir une estimation de la valeur des achats.

Il devient alors possible de « monter » un compte de résultat.

Compte de résultat d’une entreprise en mesofinance docx

L’école de la microfinance a obtenu la certification qualité Qualiopi pour la qualité de ses prestations.

Pour vous inscrire à la formation cliquer sur le bouton :

S'inscrireFORMATION : " Formation en mésofinance ".

Du 13 Mai 2024 au 17 Mai 2024; Nantes (France) à ().

L'école de la microfinance

L'école de la microfinance

C’est vraiment très compréhensif et claire

très très intéressant Je veux ouvrir la filière micro finance dans mon institut de formation Et parallèelement à cela créer un établissement de meso finance que faire?

Informations très utiles